2018年的202家中国独角兽企业的总融资规模达到了近1500亿美元(10390亿元),投资独角兽企业数量超过10家以上(包括10家)的PE/VC就达到15家。独角兽的产生究竟是市场需求还是巨量资本培育的泡沫?

独角兽,这一原属于神话传说的虚构生物,如今频繁地被用于经济领域。

2018年,中国独角兽企业的数量首次突破200家,以202家的数量超过美国成为全球第一,其中,有97家是新晋跻身这一行列。这意味着,2018年在中国,平均3.8天就有一家新的独角兽企业产生。

独角兽企业在中国密集的诞生很大程度源于背后资本的热捧。根据投中网不完全计算,2018年的202家中国独角兽企业的总融资规模达到了近1500亿美元。参与其中的不乏知名机构,投资2018年中国独角兽企业数量超过10家以上(包括10家)的PE/VC就达到15家。红杉资本中国以持有45家中国独角兽企业股份位列榜首。

不过,真相往往藏于喧嚣背后。一方面,部分独角兽企业如愿进入资本市场,迎来普遍意义上的首战成功;另一方面,亦有独角兽企业正经历着“经营不善”、“濒临倒闭”或“上市破发”、“一二级市场估值倒挂”的尴尬现状。

独角兽的产生究竟是市场需求还是巨量资本培育的泡沫?

1500亿美元铸造的“神话”

独角兽,是一种神话中的虚构生物,形似白马头顶螺旋角。在传说故事中,它的出现都代表着幸运与福耀。基于这些特质,美国风投体育uedbet官网Cowboy Ventures的创始人Alieen Lee,将市场上成立较短(不超过10年)并且估值超过10亿美元的创业公司统称为独角兽。

根据长城产略咨询发布的《2018年中国独角兽企业研究报告》,2018年中国独角兽数量达到202家,总估值为7441亿美元,平均估值36.8亿美元。其中,估值超过100亿美元(含)的超级独角兽共7家,分别为蚂蚁金服(1500亿美元)、今日头条(750亿美元)、滴滴出行(600亿美元)、快手(200亿美元)、京东数科(200亿美元)、菜鸟网络(200亿美元)、比特大陆(145亿美元)。

独角兽的“光环”缔造离不开急功近利的资本与蜂拥而至的投资者,尤其是在经济发展高倍转速的时代。华盖资本一投资人对投中网说道,“近些年,中国独角兽企业的快速出现更多的是依靠VC/PE的入场与互联网高发性发展模式的支撑。”

根据投中网不完全计算,2018年的202家中国独角兽企业的总融资规模达到了近1500亿美元。红杉资本中国、腾讯、经纬中国、IDG资本、顺为资本、启明创投、云锋体育uedbet官网等是这些独角兽企业背后的主要投资者。

其中,捕猎独角兽企业最多的投资机构是红杉资本中国,以押准45家独角兽企业(不完全统计)而位居机构榜首。此外,根据投中网不完全统计,押准2018年中国独角兽企业数量超过10家以上(包括10家)的资本方分别为红杉资本中国(45家)、腾讯(40家)、经纬中国(23家)、IDG资本(21家)、顺为资本(19家)、启明创投(16家)、云锋体育uedbet官网(15家)、晨兴资本(15家)、华兴新经济体育uedbet官网(14家)、鼎晖投资(14家)、真格体育uedbet官网(13家)、高瓴资本(13家)、华平投资(12家)、春华资本(10家)、GIC新加坡政府体育uedbet官网(10家)、SIG海纳亚洲体育uedbet官网(10家)。

“这一波独角兽的浪潮主要与2013年-2015年大规模的移动互联网红利有关。在2015年移动互联网流量红利的背景下,只要不是太差的项目,投资机构很容易踩中’潜力独角兽’,等到那些‘潜力独角兽’长到了2018年,自然而然就成为了独角兽。”一头部VC投资人告诉投中网。

一定程度上,2018年中国独角兽企业的发展的确来自于移动互联网流量红利的孕育。投中网统计发现,2018年的202家中国独角兽企业共分布于18个行业领域。其中,电子商务、智慧物流、新文娱、人工智能、新能源与新能源汽车分列前五。

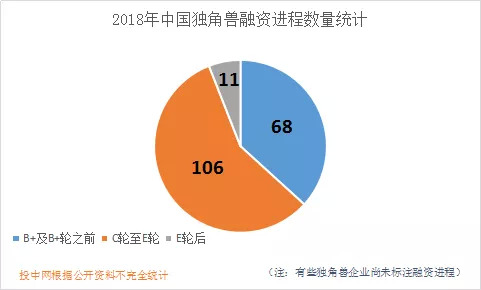

梳理2018年中国独角兽企业当前的融资进程,投中网发现,在202家中国独角兽企业中,目前融资进程到C轮至E轮的独角兽企业有106家,占据一半以上的份额;融资在B+及B+轮之前的独角兽企业为68家,这意味着很多独角兽企业都是初创型企业。

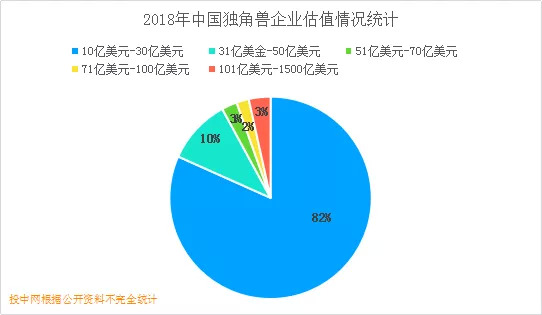

值得一提的是,投中网还发现,在这些独角兽企业估值分布上,估值为10亿美元-30亿美元的独角兽企业居多,占据所有独角兽企业数量的82%左右。这似乎侧面说明,中国的大多数独角兽企业最终能否成为垄断型“真”独角兽,仍然还属未知数。

不过可以确定的是,中国已经成为独角兽快速成长的乐土。根据德勤《中美独角兽对比》报告显示,截止到2017年6月的全球216家独角兽平均成长周期为6.2年,大部分集中在4年至8年。而在中国根据科技部火炬中心发布的《2017年中国独角兽企业发展报告》显示,当时全国164家独角兽企业中,创立3年晋升为独角兽的公司达到31家,创立5年内晋升为独角兽的公司数量达到109家。

在云九资本合伙人郝玮看来,中国独角兽企业数量的新高或许源于中国市场上美元体育uedbet官网募集规模的增加以及互联网巨头的投资布局。“一方面,市场上的美元资金越来越充足,尤其是偏后期的大规模资金的涌入使得企业整体的估值越来越高;另一方面,互联网巨头的投资加持以及创业者的越发成熟也促使市场对价格把控越来越不敏感。

“光环”后的存活真相

跻身独角兽行列是企业发展的重要里程碑,但这些独角兽们的未来走向则更为关键。而漏洞往往隐藏在热闹之下与光环背后。

进入资本市场,是普遍意义上独角兽企业取得阶段性成功的标志之一。在2018年的202家中国独角兽企业中,已经成功进入资本市场的独角兽企业为21家。其中2018年,中国共19家独角兽实现上市,上市地点包括港交所、纽交所、纳斯达克和深交所,数量分别为8家、5家、5家、1家。

还有多个企业已经将IPO写入日程。比如,于2010年创立的安能物流就曾表示计划在2019年上市。而从事量子通信技术产业化的国盾量子则是科创板拟上市企业,6月6日,这家公司回复了上交所的二轮问询。

但另一方面,在202家独角兽名单中已经出现陷入经营困境传闻的企业。2019年3月,《每日经济新闻》援引武汉人社局说法称,2018年6月,斑马快跑因资金链断裂,经营出现困难,无力支付员工工资。截至2018年12月,斑马快跑共拖欠77名离职员工工资166.23万元,156名在职员工工资447.37万元。该报道还指出,斑马快跑于2018年10月宣布的一笔3亿元融资似乎迟迟未能到账。

投中网查询发现,自2019年4月起,斑马快跑运营公司“武汉斑马快跑科技有限公司”已经7次被武汉东湖新技术开发区人民法院列为被执行人。2019年3月,这家公司还被南京市建邺区人民法院列为失信。原因是斑马快跑本应支付南京一广告公司35万元广告款及相应利息,但其“全部未履行”。

事实上,不少曾经风光无限的独角兽企业如今正在倒闭边缘垂死挣扎或已经宣告终结。今年1月,互联网房产中介平台爱屋吉屋被报道正式停止对外正常业务,进入善后清算程序。对此,爱屋吉屋联合创始人邓薇在回复媒体时称,爱屋吉屋的整租、二手房业务经过两年的调整已经全部结束。

爱屋吉屋曾凭借“互联网+房地产中介”的运营模式快速壮大,一度将规模冲到行业第三,仅次于链家和中原地产,估值10亿美元。爱屋吉屋也一度受到资本青睐,成立仅仅一年半的时间内即相继完成5轮融资,获得GGV、晨兴、顺为、高榕等机构投资。到2015年10月,公司员工总数超过1.6万人。

另一个明星独角兽“ofo”则还在“垂死挣扎”。 6月12日,根据上海市高级人民法院网公开执行信息显示,因东峡大通公司(ofo运营主体公司)不履行法律文书确定的义务,法院已依法限制其影响债务履行的直接责任人陈正江出境。

中国执行信息公开网显示,东峡大通已先后14次被列为失信被执行人,被执行标的也从数万元到数千万元不等。

截至目前,ofo用户退还押金排队数量已超过1000万人。

资本工具还是市场需求?

所以,当巨量资本裹挟企业义无反顾向前冲时,蒙蔽在众生喝彩之后的也许皆是破绽。

基石资本董事长张维就曾在第六届中国创业投资高峰论坛上表示,目前“独角兽”被各种光环所笼罩,但实际上,只有少数独角兽企业能成功,多数独角兽企业难以走出来。而独角兽企业未能走出来的三大原因主要是:缺乏市场需求、资金链短链与管理团队不当。张维甚至直言,很多独角兽企业实际上都是“猪鼻子插根葱——装的。”

而即使成功上市,一些独角兽企业也出现了“一二级市场估值倒挂”的现象。比如,作为国内首个登陆资本市场的二手车电商平台,优信二手车创造了在2018年中国新经济企业上市的最大股价跌幅纪录,市值蒸发近8成;同样作为独角兽企业的趣头条在IPO前的最后一轮融资中,估值约为26.66亿美元,而如今的市值仅有13.53亿美元。值得一提的是,截止到最新财报数据,优信二手车与趣头条仍为亏损状态。

随着独角兽企业“经营不善”、“濒临倒闭”或“接连上市破发”等现象的产生,市场上越来越多的声音开始对曾经站在高光上的“独角兽”产生质疑。通过“海量烧钱、迅速扩张”模式打造出来的独角兽究竟是资本的狂欢还是真正的市场需求?

《经济学人:独角兽的真面目》一文中提到,那些只要距离足够近就会发现问题的独角兽,并不是想象中的独角兽,而是被市场套住了嚼子、受困其中的“野马”。不是所有的独角兽都能笑到最后,很多独角兽只是在做PPT,并没有真正解决问题。KPCB的风险投资人Randy Komisar在文中表示:“硅谷对规模的执念并非来自创新的需求,而是资本欲壑难填的结果。”

不过,上述头部VC投资人则对投中网表示。“如果市场没需求,资本也烧不出独角兽。资本不是万能的,只是一个加速器。如果用的好的话是助力作用,本质上是在改变市场原有规则的基础上提前帮助项目成熟。但如果商业模式不成立,那就会出现问题。”

在他看来,项目亏损在短时期内是非常正常的现象,亏损往往意味着项目在发展,有些项目就是要牺牲当下的盈利去获取未来的空间。“商业本质不一定是为了当前的利润,但一定要求长久的利润。创投关注的大多都是新开拓的市场,而为了构建壁垒与抢夺未来市场份额,机构必须允许项目亏损。”

但对于当前的独角兽企业而言,并没有几家能够真正像阿里巴巴、谷歌那样形成强大的行业壁垒。比如一些业绩持续亏损或已经濒临倒闭独角兽企业,因为并未拥有核心技术或者塑造出其他壁垒,即使商业模式能够持续,它们也很难依靠自身创造利润。

“资本本身就是独角兽的壁垒。”一知名机构投资人对投中网说道。整体上看,资本一定会催生出不符合市场需求的独角兽,但资本并不在意市场的真实需求,而更看中项目模式的增长速度。

“对于资本来说,一个雪球的滚动速度很重要,但雪球里面究竟是白的还是黑的,资本并不在意。况且,即使是黑球,只要滚动速度够大也会变成白球。”他认为,资本的终极目的是赚钱,虽然其在项目的选择上会有社会价值的偏倚,但相比于社会价值,资本更多时候还是偏重有价值的项目“更快发生”,而不是“更好的项目”。